マイホーム購入。検討している方は、それが人生最大の買い物になる方も多いはず。 住宅ローンは慎重に組みたいですよね。 しかし、住宅ローンについてあまり詳しくない方もいるのではないでしょうか。

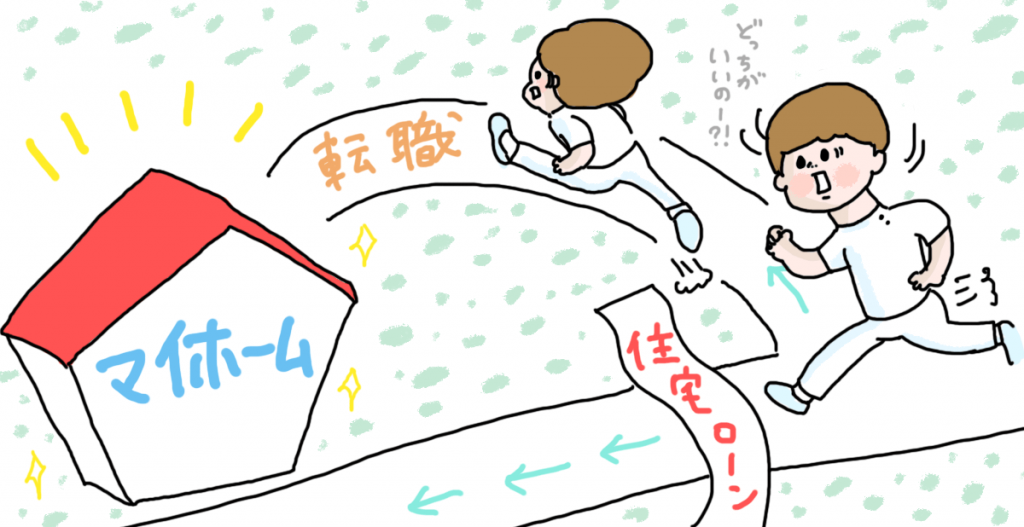

また、看護師は比較的に転職がしやすい職業です。 マイホーム購入をきっかけに転職を検討する場合もあるでしょう。 その場合、転職の前後のどのタイミングで住宅ローンを組むべきか考える必要があります。

本記事では住宅ローンの基礎知識や共働き夫婦での名義、転職を予定している場合の住宅ローンを組むタイミングについて解説します。 ぜひマイホーム購入の際の参考にしてみて下さい!

住宅ローンの基礎知識

住宅ローンとは、マイホームを購入したり、リフォームしたりする際に金融機関から借り入れするお金のことです。

返済するお金には、金融機関の利益「金利」が含まれます。 住宅ローンは他の借り入れと比較すると金利が低いのが特徴です。 また、金利は返済にかける期間によって総支払額が変動します。 返済に長い時間をかければ、毎月の返済額は少額になりますが総支払額は増えます。反対に、ある程度の金額を毎月支払い、短い時間で返済すれば総支払額は少なく済みます。

審査の基準となる「属性」。看護師は住宅ローンを組みやすい?

住宅ローンは希望者全員が借り入れできるわけではありません。*1 金融機関も貸したお金が返済されない事態を極力避けたいため、「審査」をします。審査とは、住宅ローンを組む人の信用を量ることであり、判断材料は年齢・職業・勤続年数・年収・家族構成といった「属性」です。

公務員は安定している職業だとされ属性の評価が高く、医療従事者である看護師も一般的に属性が良いと言われています。ただし、看護師であっても勤務形態が非常勤や派遣である場合は審査が通りにくくなったり、金利条件が変わってしまったりすることがあります。なお、勤続年数は2~3年以上が目安です。

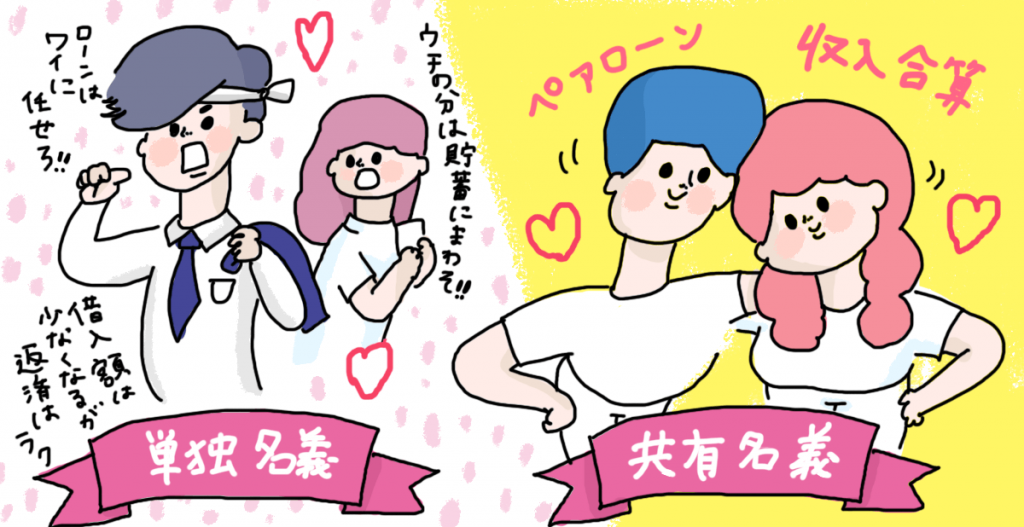

共働きの場合、いろんな組み方がある

共働き夫婦が住宅ローンを組む際、「単独名義」だけでなく「共有名義」を選ぶことも可能です。 単独名義とは、夫婦のどちらか一方の名義で住宅ローンを組んだり購入資金を出したりすることです。 共有名義とは、夫婦2人で住宅ローンを組んだり、協力して購入資金を出したりすることで、「ペアローン」と「収入合算」の方法があります。

共働き夫婦の住宅ローンの組み方は以下の3種類*2です。 それぞれの住宅ローンの組み方にメリット・デメリットがあります。 夫婦で話し合っても決まらない場合、専門家に相談してみましょう。

①夫婦どちらかの単独名義の住宅ローン

夫婦どちらか一方の名義で住宅ローンを組む方法です。 住宅ローンを組める金額は名義人の収入によって変動します。 そのため、ペアローンや収入合算した場合よりも借り入れできる金額は少なくなりがちです。しかし、借入金額が少なければ、収入が減ってしまったり子どもが生まれたりしても、ある程度余裕を持った返済ができます。

また、名義人が亡くなった場合、配偶者は残りの住宅ローンを返済する必要はありません。

②夫婦の共有名義のペアローン

夫婦それぞれがローンを組む、ペアローンという方法があります。 1人で住宅ローンを組む時と比べ、より大きな金額を借り入れできるのがポイントです。 また、住宅ローン控除を夫婦2人とも利用できるというメリットも。 しかし、不測の事態によって夫婦のどちらかが働けなくなったり、収入が減ってしまったりした場合、住宅ローンの返済が困難になってしまいます。 「夫婦どちらかが亡くなってしまった際、もう片方のローンはそのまま残る」「住宅ローンに関する手数料が2人分かかる」といったデメリットも。 ライフステージや職場環境などをしっかり見据えて住宅ローンの組み方を決定しましょう。

③夫婦で収入合算した住宅ローン

夫婦の収入を合算し住宅ローンを組む方法があります。 どちらか一方の収入では借り入れが難しい場合に、夫婦の収入を合算して金融機関に審査してもらうことができます。 夫婦がそれぞれ「主債務者」と「連帯保証人」となるため、住宅ローン控除1人だけしか適応できません。 また、主債務者が亡くなっても住宅ローン返済は免除されず、連帯保証人が返済する必要があります。

転職の前後、どちらに住宅ローンを組むべきなの?

住宅ローンを組む際に審査があり、属性をチェックされます。 転職を考えている方は「勤続年数が短いと判断されてしまうのではないか?」と疑問に思われるかもしれません。 たしかに、大きな理由もなく転職を繰り返し勤続年数が短い方の場合、属性に悪影響を与える場合もあります。 しかし、住宅ローンの審査には「人的審査」という項目があります。*3 勤続年数が短くてもキャリアアップや資格を活かした前向きな転職であると判断されると借り入れが可能です。

審査では前年の年収が問われます。 しかし、住宅ローンを組む前年に転職をしており収入証明ができない場合、勤め先に転職後の収入を証明する書類を作成してもらうことが可能です。 住宅ローンを組むのは前向きな理由が説明できる転職であれば、前後のどちらでも大丈夫と言えます。

返済中の転職は金融機関への報告が必要

ローンを組んだ後に転職をする場合、借り入れの時と状況が変わってしまうため金融機関へ転職した旨を報告する必要があります。*4 住所や勤務先等の情報は契約の届出事項となっているからです。 返済中に転職したからといって、住宅ローンの返済条件が変わってしまうことは基本的にはありません。 ただし、体調を崩して常勤で働くことが難しくなった場合など、返済が困難になりそうであれば早めに金融機関に相談しましょう。

転職直後は住宅ローンの借り換えができない場合も

注意が必要なのが住宅ローンの借り換えです。 住宅ローンの借り換えとは、使用する金融機関を変更することであり、借り換えによって返済条件が有利になることがあります。 住宅ローンの借り換えの審査の条件には「勤続年数」があり、満たさない場合は借り換えができません。 そのため、住宅ローンの借り換えを検討している方は転職時期を考えたほうが良いでしょう。

まとめ

住宅ローンを組む際に最も重視すべきは将来に渡るマネープランです。 転職によって住宅ローンの審査が不利になることは少ないですが、返済が困難になってしまうのは避けなければなりません。 今は夫婦で共働きができていても、出産や育児が始めると状況が変わることもありますよね。 夫婦でしっかりと話しあい、住宅ローンを組むタイミングを決定していきましょう。

参考文献

*1 金融広報中央委員会.”住宅ローンの種類(銀行ローンの特徴と借入要件)”(参照 2020-1-18)

*2 セキスイハイム.”共働きローンの考え方”(参照 2020-1-18)

*3 住まいの情報サイト.”住宅ローンを借りる人の審査(人的審査)”(参照 2020-1-18)

*4 住宅本舗.”住宅ローンと転職~返済中に転職・借入前の転職~”(参照 2020-1-18)

この記事を書いたのは

看護師FP:しまづ 看護師として働く中で、お金の知識がないと時に自分や大切な家族の生活を脅かすことを実感し、ファイナンシャルプランナーの資格も取得。みなさんのお財布の健康を守るお手伝いをさせていただきます!

イラスト・まえかわしお