20代から比較的収入が高い看護師は、貯金も多いと思われがちです。

しかし実際には人の健康や命に関わるハードな仕事であるため、多くの看護師がストレスを抱えています。

「夜勤明けはテンションが高く、ネットショッピングでつい散在してしまう」

「休日も勉強会で忙しいため、貯金管理を考える余裕がない」

なんて人は少なくありません。

看護師というだけで、自然と貯金が貯まっていくわけではないのです。

今回は、

・看護師が就職してから1年~3年で100万円を貯める方法と1000万円を貯める方法

をそれぞれ解説します。

まとまった貯金を作るには、できる限り貯めやすい仕組みを作ることが大切です。

この記事で自然と貯められる仕組みを作り、ぜひ「資産1000万円」を目指してください。

新卒看護師の初任給は月額20万円~21万円

病院看護調査によると、新卒看護師の初任給は月額平均約20万~約21万円となっています。

<高卒+3年課程新卒>1)

平均基本給与額:20万2289 円

<大卒>1)

平均基本給与額:20万8918 円

実際の給与は地域や勤務先の医療機関によって変動しますが、専門職であるため、どの場所でも著しく給与が低くなることは少ないでしょう。

実家や寮暮らしであれば生活費がかかりにくいため、毎月数万円の貯金をしやすいはずです。

一人暮らしの人は、スマホの基本料金プランといった固定費を見直して家計を工夫しましょう。

・固定費の例:家賃、スマホ・光熱費の基本料金部分、新聞代など

節約の基本は、毎月定額で発生する固定費を見直すことです。固定費を見直せば節約効果が永続的に続くため、ストレスを感じることなく貯金しやすくなります。

新卒1年目は、住民税がかからないため「給与から差し引かれる税金額が少なめ」という特徴があります。そのため、比較的手取りに余裕のある新卒1年目から貯金を始めることをおすすめします。

1年目にある程度貯金する仕組みと習慣を作って多めに貯めておけば、2年目に手取りが少し下がったとしても調整しやすいのではないでしょうか。

最初の3年でまず100万円を貯める方法

先述のとおり、看護師は初任給からある程度まとまった収入を約束されています。

毎月少しの貯金とボーナス貯金を仕組み化すれば、100万円を貯めることは難しくありません。

具体的な貯金額の目安は、以下のとおりです。

・毎月1万5000円×10か月=年間15万円

・ボーナス月(年間2回)10万円×2か月=年間20万円

=年間合計35万円

・35万円×3年=105万円

毎月1万5000円×10ヶ月と年間20万円のボーナス貯金を続ければ、3年で105万円貯められます。

無理なく貯金を継続するうえで大切なのは、「先取り貯蓄の自動化」です。

先取り貯蓄とは、毎月の給与から一定額を貯蓄に回し、残りの費用で家計をやりくりすること。

初任給が21万円だとしたら、1万5000円を差し引いた19万5000円で生活するのです。

<先取り貯蓄のイメージ>

・給料日25日:21万円が振り込まれる日に1万5000円を貯金に回す

・26日~翌月に給料日まで:残りの19万5000円で生活する

先取り貯蓄を自動化するうえでおすすめの方法は、以下の2つです。

・銀行の「自動継続定期預金」:どの銀行でも用意されている

・勤務先の「財形貯蓄」2):勤務先によって導入状況が異なる

誰でも気軽に始められる方法としては、銀行の自動継続定期預金があります。

給料日に給与口座から自動的に引き落としされるように設定しておけば、貯蓄を差し引いた残りで生活する習慣が身につきます。

ボーナス月には貯金額を増額指定することも可能ですし、臨時出費があるときは自由に引き出せます。

もし勤務先に財形貯蓄があれば、利子に対する非課税措置などが用意されている財形貯蓄がおすすめです。

勤務先によって導入状況が異なるため、利用できるかどうか確認してみましょう。

流動性の高い方法でまず100万円を貯めて、1000万円貯めるまでの土台にしましょう。

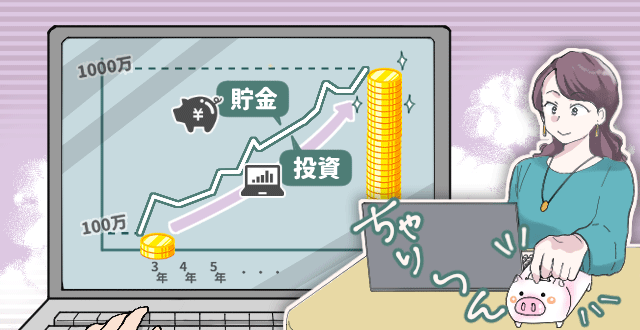

1000万円貯めるには投資や保険も組み合わせよう

最初の3年で100万円を貯められたら、預貯金以外の方法も組み合わせて貯める力を強化していきたいものです。

なぜなら、「3年で100万円」と同じ方法で1000万円貯めようとしたら、29年近くかかります。

29年の間に結婚・出産といったライフイベントがあれば、一時的に貯金は少なくなるでしょう。健康上の理由で仕事を休んだり、転職したりする可能性もゼロではありません。

2021年現在の日本は、長期にわたる低金利が続いています。

銀行でせっせと貯金を預けても微々たる利息しか付かないため、お金を加速度的に増やすことができないのです。

お金を加速度的に増やすためにおすすめの方法は、貯金に「投資と保険」を組み合わせることです。

・投資:資産を加速度的に増やす、「攻め」の方法

・保険:投資のリスクを抑えるため、資産を守る方法

1000万円の資産形成は、上記の2つをうまく組み合わせて行いましょう。

ここからは、より具体的な方法を解説していきます。

投資と保険の使い方

100万円の貯金ができたら、その100万円は備えとして定期預金に入れておき、残りの900万円を投資と保険で準備しましょう。

ここでは、忙しい看護師でもできる限り時間をかけず手軽に始められて、自動的に継続できる投資と保険を紹介します。

<忙しい看護師向けの投資・保険>

・投資:「つみたてNISA」を利用して「投資信託」を積み立てる

・保険:「終身型で貯蓄性のある保険」を利用する

つみたてNISA3)は、金融庁が「長期・積み立て・分散投資」に適していると認めた投資信託のみ登録されている非課税投資制度です。通常、投資で100万円の利益を得るとそのうち約20%(20万円)の税金が差し引かれますが、つみたてNISAであればその20万円の税金がかかりません。

ボーナスとあわせて年間30万円を年利4%で運用できれば、15年後には運用益含めて約615万円の資産になります。貯蓄型保険で300万円を用意できれば、100万円の定期預金とあわせて1000万円の資産を作れます。

もちろん、つみたてNISAは投資ですので元本保証はありません。積み立てた資産が減ったり増えたりといった資産変動リスクはあります。ただ、資産変動リスクは投資のタイミング・時間を分散させることである程度軽減できます。つみたてNISAでコツコツ積み立て、15年という時間をかけていけば、ある程度資産の変動リスクは抑えられるでしょう。

つみたてNISAのリスクを抑えるために重要なのが、貯蓄型の保険の存在です。

「貯蓄型の保険は利率が少ない」という声もありますが、保険はそもそも守りの資産。つみたてNISAといった攻めの資産と組み合わせることで、資産全体のバランスを整えられるようになっています。「保険料控除」という所得控除の仕組みもあるため、保険料の支払いで毎年の所得税・住民税を軽減できるというメリットもあります。20代であれば保険料は割安ですので、つみたてNISAと保険をあわせて加入しても大きな負担にはなりにくいです。

つみたてNISAは資金の出し入れが自由で、どんなことにも使える自由度の高さが特徴です。

終身型の保険は結婚しても独身でも、一生涯お守りとして持てるのが特徴です。

将来どんな選択をしたとしても柔軟に資金を使える方法で、1000万円を積み立てましょう。

専門家に相談して、効率よく1000万円をめざそう

就職したら最初の3年で100万円を貯めて「万一のための臨時生活費」としましょう。

100万円を貯めたら次は1000万円を目指したいところですが、預貯金だけでは30年近く時間がかかる可能性があります。

1000万円を効率的に貯めるには、貯金に加えて保険と投資をうまく組み合わせ、資産の攻めと守りを強化することが大切です。

忙しい看護師におすすめの投資は、つみたてNISAの投資信託と貯蓄型の終身保険。

ただ、どちらも商品数が多いため、選び方がわからない人は多いと思います。選び方についての相談は、お金の専門家であるFP(ファイナンシャル・プランナー)へ相談してみるといいでしょう。

看護師は収入も高ければストレスも高く、過酷な仕事です。

忙しい合間を縫って資産形成するには、先取り貯蓄の自動化や専門家への相談で、時間を有効活用する方法がおすすめです。一人で考え込まず、使えるものはうまく使って、1000万円を効率的に貯めてくださいね。

出 典

1)日本看護協会 編:日本看護協会調査研究報告

https://www.nurse.or.jp/home/publication/pdf/research/96.pdf(2021年9月21日閲覧)

2)厚生労働省:財形貯蓄制度.

https://www.mhlw.go.jp/stf/seisakunitsuite/bunya/0000106564.html(2021年9月21日閲覧)

3)金融庁:つみたてNISAの概要.

https://www.fsa.go.jp/policy/nisa2/about/tsumitate/overview/index.html(2021年9月21日閲覧)

この記事を書いたのは

服部 椿

金融代理店での勤務経験と自身の投資経験を活かしたマネーコラムを多数執筆中。

子育て中のママFPでもあり、子育て世帯向けの資産形成、ライフプラン記事の執筆が得意。

保有資格:2級ファイナンシャル・プランニング技能士

記事監修:株式会社ファーストプレイス

イラスト:tetekun

Twitter:https://twitter.com/tete_ponyo